2015年银行业初级资格考试《公司信贷》第十二章讲义

2015年银行业初级资格考试《公司信贷》第十二章讲义

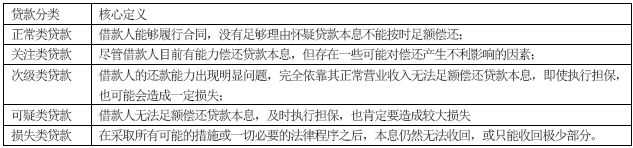

考点12.1贷款分类的标准(P272-273)

我国贷款风险分类标准的核心:贷款偿还的可能性;

法制健全的国际市场(如美国),最主要的分类标准是:借款人的还款能力。

考点12.2贷款分类的意义(P273)1.贷款分类是银行稳健经营的需要;

2.贷款分类是金融审慎监管的需要;

3.贷款分类是利用外部审计师辅助金融监管的需要;

4.贷款分类是不良资产的处置和银行重组的需要。

考点12.3贷款风险分类的会计原理(P274-275)1.历史成本法;

【优:客观、便于核查】重要依据:匹配原则;

历史成本法的缺陷主要包括:

(1)与审慎的会计准则相抵触;

(2)不能反映银行或企业的真实价值或净值。

2.市场价值法;来源:233网校

【优:及时反映情况和问题】一般不用来对贷款定价。

3.净现值法;

从经济学角度看较为理想,但是在银行中并未得到广泛使用。

4.公允价值法;

最普遍的贷款分类依据。

考点12.4基本信贷分析(P276-278)在贷款分类过程中,银行首先要了解的就是贷款的基本信息,包括:

1.贷款目的分析;【挪用的贷款至少被分类为关注类贷款。】

2.还款来源分析;【还款来源是判断贷款偿还可能性的最明显标志。】

3.资产转换周期分析;【包括生产转换周期(借款人用资金购买材料、生产、销售到收回销售款)、资本转换周期。】

4.还款记录分析;【可以反映借款人的道德水准、资本实力、经营水平、担保能力、信用水平。】

考点12.5还款可能性分析(P278-280)贷款风险分类最核心的内容就是贷款偿还的可能性;【具体为还款能力分析(主要)、担保状况分析、非财务因素分析】

1.还款能力分析;

具体包括:

(1)利用财务报表评估借款人的经营活动;

(2)利用财务比率分析借款人的偿债能力。

【其中借款人的现金流量是衡量还款能力的重要指标。】

2.担保状况分析;

(1)法律方面,确保担保的有效性;在担保物没有自由交易市场的情况下,应参照同类抵押品确定担保物的市场价;

(2)经济方面,确保担保的充分性;要判断担保能消除或减少贷款风险损失的程度。

3.非财务因素分析;

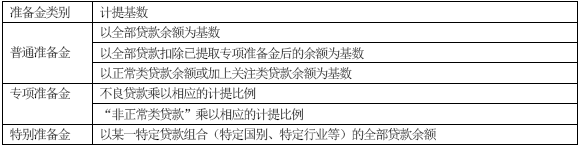

考点12.7贷款损失准备金的计提(P281-284)1.贷款损失准备金的种类;

(1)普通准备金;

又称一般准备金,是按贷款余额的一定比例提取的贷款损失准备金;

我国商业银行现行的按照贷款余额1%提取贷款呆账准备金相当于普通准备金;

普通损失准备金在一定程度上具有资本的性质,可以计入商业银行资本基础的附属资本,但计入不能超过加权风险资产的12.25%;普通准备金是用于弥补贷款组合的不确定损失的。

(2)专项准备金;

是根据贷款风险分类结果,对不同类别的贷款根据其内在损失程度或历史损失概率计提的贷款损失准备金;

不具备资本性质,不能计入资本基础;

(3)特别准备金;

是针对贷款组合中的特定风险,按照一定比例提取的贷款损失准备金;

只有当遇到特殊情况,商业银行才会计提特别准备金;

特别准备金是按照贷款内在损失计提专项准备金基础之上计提的。

2.贷款损失准备金的计提基数;

3.贷款损失准备金的计提原则;

(1)符合审慎会计原则;

(2)坚持及时性和充足性原则;

相关推荐: